危险废物处理行业存在高壁垒

危险废物是指列入国家危险废物名录或者根据国家规定的危险废物鉴别标准和鉴别方法认定的具有腐蚀性、毒性、易燃性、反应性和感染性等一种或一种以上危险特性,以及不排除具有以上危险特性的固体废物(中华人民共和国固体废物污染环境防治法,2004)。由于危险废物本身的高危性和复杂性,危险废物处理处置行业存在较高的进入壁垒,具体体现在资质、技术、资金和管理等方面。

(1)资质壁垒。根据国家的相关规定,在我国境内从事危废收集、贮存、处置经营活动的单位,须具有危废经营许可资质。具体来看,又分为危废收集、贮存、处置综合经营许可资质和危废收集经营许可资质。2013年以前危废经营许可资质需要国家层面审批,虽然现在已经下放到省级及以下环保部门,大大缩短了资质获得周期,但一般情况下新的危废项目从开始申请到落地投产最快需要耗时2-3 年,一般则要3-5年,改扩建的项目也要1年以上的时间。除经营方式外,危废经营许可资质还对危废处理种类和规模进行规范。根据发改委和环保部2008年发布的《国家危险废物名录》,危险废物分49大类约500种,成分复杂。处理资质类别很大程度上决定了危废处置公司的竞争实力。

(2)技术壁垒。危废一般具有腐蚀性、毒性等危险特性,如风险控制经验不足,会给环境造成严重的二次污染,对技术管理的要求较高。从分类来看,危险废物处理大体上可以分为物理处理、化学处理、生物处理、热处理和稳定化固化处理。其中物理处理包括压实、破碎、分选、过滤、吸附、萃取/浮选、蒸馏/浓缩、干燥等。化学处理技术应用较为广泛,包括沉淀絮凝、沉降、化学氧化、重金属沉淀、中和、油水分离等。生物处理适用于有机废物,包括堆肥法和厌氧发酵法。热处理主要指高温焚烧。固化稳定化法已经广泛应用于危废处置产生的飞灰、液态或污泥态危废。经过资源化和无害化处理后的危险废物则一般采用填埋的方法处置。

(3)资金壁垒。危废处理项目通常投资规模较大,与土地价格、危废处置规模有关,填埋处置和焚烧处置的万吨投资大概在6000-8000万元。加上建设周期长,成本回收需要一定的时间。因此资金实力也成为制约企业进入的一个因素。

(4)管理壁垒。目前我国危废处理行业还处在快速发展阶段,经验相对匮乏、人才短缺现象凸显。以焚烧处理为例,一些焚烧处置设施管理人员和操作人员未经过专门的培训,在运行管理和操作过程中欠缺规范性,导致设施运行不稳定,处置效果不理想等情况。专业的技术能力和丰富的项目经验储备也形成了危废处置行业的管理壁垒,影响企业的盈利能力和竞争实力。

危险废物产生量大,处置能力严重不足

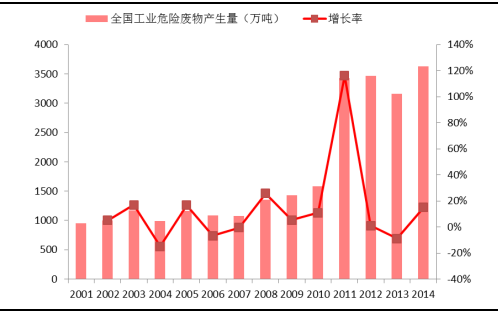

我国危险废物产生来源广、种类繁多、产生量大,具有分布广泛和产生量集中的特点,危害性和环境风险十分突出。从地区分布来看,工业危废产生量排在前三位的别是山东、湖南、江苏。从行业分布来看,我国危险废物的主要来源有造纸、采矿、化学和有色等行业。全国环境统计公报显示,2014年全国工业危险废物产生量3633.5万吨,综合利用处置率为81.2%。事实上,由于统计口径等原因,我国危废产生量远不止于此。2010年,环保部、统计局和农业部公布的《第一次全国污染源普查公报》,2007年工业源产生的危险废物产生量为4573.69万吨,远超环保部公布数据1079万吨。由此估算,2015年全国工业危险废物实际产生量可能在8000-10000万吨。

全国工业危险废物产生量

然而,我国的危废处置尚存在较大缺口。从危险废物经营许可证颁发情况来看,截至2014年,全国各省(区、市)颁发的危险废物经营许可证共1921份。 从利用处置情况来看,截至2014年,全国危险废物经营单位核准利用处置规模达到4304万吨/年,实际利用量993万吨,实际处置量394万吨。可以看出,全国危废核准资质的处理规模相比产量严重不足,尚存在3000-4000万吨/年的巨大缺口。

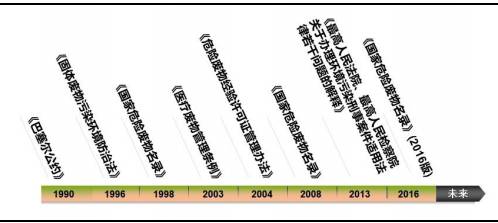

政策监管加严,危险废物管制走上正轨

近年来国家出台了相关政策来遏制危险废物污染,2013年,两高发布《关于办理环境污染刑事案件适用法律若干问题的解释》。新司法解释重点明确严重污染环境14项标准,确立要从严打击环境污染犯罪的立法精神,明确对有毒、有害、有放射性等危废处置的要求。政策出台、监管的加严,倒逼企业进行危险废物处理,促使危废收集走向正规渠道。另一方面,国务院于2013年底将重大危废经营资质审批从环保部下放至省级环保部门,也大大加快了大型无害化项目核准和建设进度。

危险废物处置主要政策发展

2015年天津港事件发生后,环保部加强了对涉危涉化建设项目的检查。今年6月,《国家危险废物名录》(2016版)发布,已于2016年8月1日起施行。本次修订将危险废物调整为46大类别479种(其中362种来自原名录,新增117种),同时16种危险废物列入豁免清单。此次名录的修订将进一步推动危险废物管理的科学化和精细化。而上半年出台的“土十条”中,强调了污染防控的重点,要加强工业三废污染的源头监控,侧面对工业废物,尤其是危险废物的治理提出规范。加上“十三五”期间危废台账制可能全面推行,危险废物的违法处置将会得到进一步遏制,危险废物动态监管逐步加强,危险废物管制将更加规范化、严格化。

焚烧填埋是无害化处理的主要手段

危险废物处置技术分为预处理技术和最终处置技术。预处理技术包括物理法、化学法和固化/稳定化等。最终处置方法有:焚烧法、土地填埋法、堆存法、土地耕作法、深井灌注法和海洋处置法。目前焚烧法和土地填埋法在大多数国家已成为固体废物最终处置的一种重要方法,也是危险废物最终处置常用且行之有效的方法。相比之下,填埋法具有经济型、处理量大、能耗小的优点,但建设要求严格,减量化和资源化效果差,且面临占地面积大,选址难的问题。焚烧法的减容效果最好,但投资运营成本高,且产生飞灰、炉渣等,仍需最终填埋处置。

国外解决危险废物污染的技术途径主要有减量化、资源化、无害化三种。在目前所采用的无害化处理处置方法中应用最多的是填埋法。以美国为例,美国对危险废物根据性质特点进行分类处理。有资源化价值的废弃物进行回收利用。大约75%的危险废物进行填埋处理。其余危险废弃物10%进行深井填埋,焚烧处理占7%左右。近年来,由于发达国家不断强化危险废物排放法规限制,加之土地资源的限制,迫使危险废物处理趋势逐渐从“填埋”转向“焚烧”。美国主要有机危险废物焚烧效率达到99.99%。北欧一些国家已实现危险废物焚烧处理的工厂化、集团化,并正朝着大规模、区域性的方向发展。

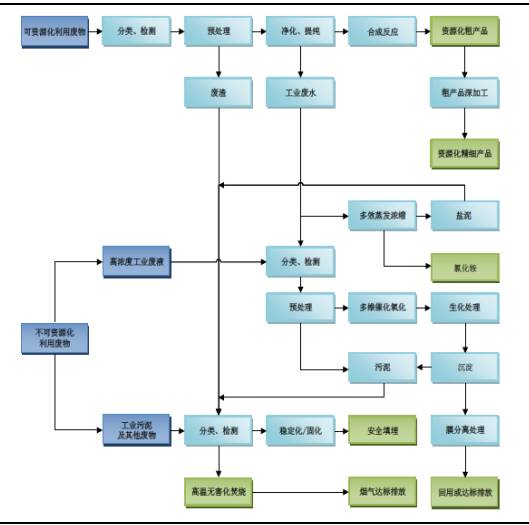

目前我国危险废物处置主要分为资源化和无害化两种途径。资源化主要通过提炼废物中的金属资源创造价值,而无害化处置则包含物化、焚烧和填埋三大类。相比国外,国内的危废处置技术还比较落后,存在处理设施运行不稳,导致处理能力达不到预期设计能力,或在处理过程中存在二次污染问题。近年来,危废处理产业发展步伐加快,随着工业产品的技术更新,废物种类的扩充和改变,新的技术会应运而生,而综合利用、无害化处置仍是大的发展方向。

危险废物处理处置流程

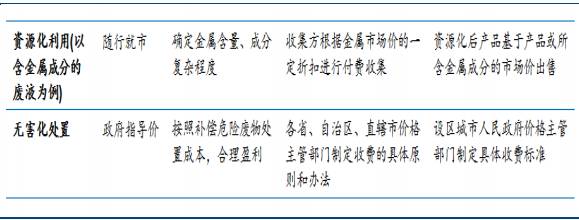

商业模式清晰,收益可观

从危废收集处置企业的角度出发,资源化和无害化的处置方式分别采取市场化价格和政府指导价两种收费方式,其商业模式都非常清晰。

对于资源含量较高的危废,处置企业向排污企业购买后,通过资源化处理方法提炼出相应的产品,以市场化定价方式出售获得收入;

对于资源含量较低的危废,处置企业通过向排污企业收取无害化处置费获得收入,处置费一般由地方物价局、卫生局、环保局等政府部门以指导价格方式确定,企业可在指导价格基础上实行一定幅度的调整。

两种危废处理方式流程

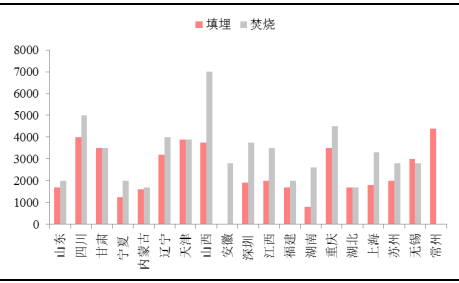

从各地物价部门核定价格来看,危险废物填埋处理价格多在2000-4000元/吨,焚烧处置的核定价格则多数在2000-5000元/吨。地区之间存在较大差异,如山西、四川等地处置价格较高,主要原因是危废产量和处置能力缺口较大。同时部分省市由于核定价格出台时间较早,相对较低。随着危废产生量和处理需求的增长,危废处理价格也出现一定提升。根据成熟市场的经验,如美国的危废处置巨头clean harbors来看,其综合毛利率基本稳定在30%左右。总体来看,危险废物处理处置行业的盈利模式成熟,考虑到行业景气度和高速发展潜力,未来毛利率可能有所下降,但大概率保持高位。

各地危险废物处置核定价格(元/吨)

行业维持高景气度,危废开启“黄金时代”

过去由于环境监管不严格,很多企业将产生的危险废物随意倾倒,造成了严重的环境污染和人身危害事件。2013年以来,政策监管趋严,“非法排放、倾倒、处置危险废物3吨以上的就可认定为“严重污染环境”,构成刑事犯罪。”行业扶持力度的提升,违法成本的加大倒逼产废企业将废物交由专业公司处置,危险废物的存量和增量的市场将加速释放。加上目前处置缺口巨大,供不应求的情况推高了危废处置价格,行业景气度稳步提升,危废处理市场逐渐受到企业和资本市场的重视,开启“黄金时代”。

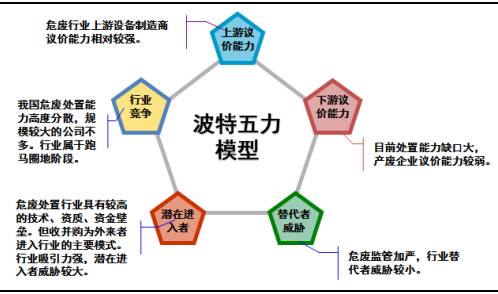

危险废物处置行业五力模型分析

市场高度分散,外来者“强势入侵”

我国危废处置行业中大部分处置企业均为民营企业,这些企业在成立初期竞争压力不大,发展很快,但其大多不具备核心竞争力,研发能力、资金实力、技术水平都较薄弱,企业普遍存在处理资质单一、处置规模较小的问题。截至2015年底,全国共有危废处置企业1527家,合计核准处置资质为4564万吨,平均每家处置企业处理能力尚不到30000吨/年。

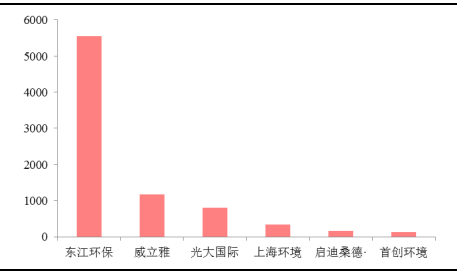

据沙利文咨询公司统计,东江环保、威立雅(中国)、新天地环境集团等十大公司仅占我国总设计处理能力的6.8%。不过,近年来,危废处理行业已经表现出明显的淘汰整合趋势。东江环保是危险废物处理处置行业的龙头企业,在全国范围内其主要竞争对手包括威立雅、光大国际、上海环境、启迪桑德和首创环境。从2015年危险废物处理规模来看,东江环保为5556吨/日,排名第二和第三的威立雅和光大国际分别为1169吨/日,800吨/日,差距较大。

2015年主要公司危废处置能力(吨/日)

受行业高景气度,高盈利性的吸引,近年来,众多跨界者强势进入,抢占危废处置市场。一方面,大型企业具备资质种类、技术水平、运营经验等多方面的优势,有利于在未来形成规模化协同效应,也有利于打造自身品牌获得政府信任。另一方面,资质审批权的放开将逐步促成原有地域壁垒的打破,小型企业最依赖的经济护城河将可能不复存在,而大型企业可以利用自身综合优势进行跨地域收购,抢占行业市场空间。根据统计,除了主营业务为危废处置的东江环保外,目前已有14家上市公司先后跨界布局该领域。其中,雪浪环境和东方园林通过外延并购快速扩张,危废板块已经开始贡献业绩;高能环境、瀚蓝环境、巴安水务、金圆股份等公司也纷纷进军危废,目前高能环境、瀚蓝环境的危废核准资质量已经分别达到30万吨/年、27万吨/年。

危废处理相关上市公司

东江环保

公司以废物资源化为主轴、无害化为目的,立足于工业和市政废物的资源化与无害化处理,配套发展环境工程及服务等增值性业务,充分发挥完整产业链优势,铸造以废物资源化为核心的全能固废处理服务平台,可为企业的不同发展阶段提供一站式环保服务、为城市废物管理提供整体解决方案。

作为A股唯一一家以危废处置为主营业务的上市公司,东江环保拥有显著的先发优势,具备资质、技术、资金以及运营经验等全方位的竞争力,是国内无可争议的龙头企业。随着危废景气度持续上升,公司继续聚焦主业,并大力开拓全国市场,领先地位不可撼动。

雪浪环境

公司传统业务为烟气净化与灰渣处理设备的生产销售及服务。公司是垃圾焚烧发电领域和钢铁冶金领域烟气净化与灰渣处理的龙头企业。“十二五”期间,垃圾焚烧迎来高速发展,未来3-5年垃圾焚烧项目将进入集中建设投产期。受益于上游行业的发展,公司的传统烟气净化与灰渣处理业务增长稳健。

近年来,公司先后收购了无锡市工业废物安全处置有限公司、江苏汇丰天佑环境发展有限公司、无锡康威东方环保科技有限公司,拟参股上海长盈环保服务有限公司及受让凌霞固废的51%股权,危险废物处置逐渐成为公司的另一主营业务。公司战略布局长三角的危废处置,通过外延并购实现快速扩张。

高能环境

公司业务涉及环境修复、城市环境和工业环境三大板块,具体细分领域涵盖土壤修复、地下水修复、垃圾焚烧、危废、医废、工业固废、工业废水、污泥处置等。公司以防渗技术起家,持有HDPE防渗膜技术,竞争壁垒高,在行业中处于领先地位。公司的业务网络覆盖20多个省市,在手订单充裕,2016年上半年公司新增订单15.81亿元, 8月公司中标岳阳市静脉产业园PPP项目30亿大单。

近年来,公司进行产业链的延伸,落实了五个城市垃圾焚烧项目,并收购玉禾田20%股权,完善了固废板块的布局。在危险废物处置领域,公司目前已完成宁波大地化工环保有限公司和杭州新德环保科技有限公司的危废并购项目。2016年公司拟对靖远宏达矿业有限责任公司增资,完成后持有50.98%股权,危废处理资质为17.5万吨/年。公司已经形成危废行业的布局雏形。

瀚蓝环境

公司主营业务包括固废处理业务、供水业务、污水处理业务以及城市燃气供应业务。公司目前已经基本实现全南海供水区域的覆盖,污水处理方面公司获得南海区污水收集管网运营权。2014年公司收购南海区燃气发展有限公司70%股权,业务版图再度扩大。2016年上半年燃气、供水、污水处理分别贡献33.64%、22.04%和4.52%的营业收入,相比于固废处理,这三大业务虽毛利率较低,但为公司成长贡献稳定的现金流。另一方面,公司并购创冠环保,跻身垃圾焚烧行业前列,业务区域也从南海走向了全国。

公司的固废处理业务已经实现了前端的垃圾集中压缩转运;中端的垃圾填埋、生活垃圾焚烧发电、污泥干化处理、餐厨垃圾处理;以及末端的渗滤液处理、飞灰处理的全产业链覆盖,打造固废一体化平台,未来有望异地复制。今年,公司子公司与德国瑞曼迪斯合作,协议成立合资公司,投资佛山危废项目。8月,公司再收购威辰环境70%股权,扩充32万吨/年的处理资质。公司大踏步进军佛山危废处理行业,实现固废处理的全面布局。