5月2日,北控城市资源集团有限公司(下文简称“北控城市资源”或“集团”)向联交所主板提交上市申请资料,海通国际及星展亚洲作为联席独家保荐人。目前,北控水务集团及Genius Link分别直接持有北控城市资源已发行股本的35%及33%。

北控城市资源为中国综合废物管理解决方案供应商,现时专注于提供环境卫生服务及危险废物处理服务。两个行业于中国均为高度分散行业。根据弗若斯特沙利文报告,按2018年收入计,集团为中国私营界别的第四大环境卫生服务供应商,市场份额占1.6%。根据同一资料来源,就危险废物处理业务而言,集团在营项目(包括在营及试营项目)废物处置的总设计处理能力于2018年末在中国排名第六,市场份额占0.7%。

集团的环境卫生服务业务迅速扩张。截至2016年、2017年及2018年12月31日止年度,集团分别有1个、71个及106个环境卫生服务项目产生收益。截至2018年12月31日,集团运营的106个环境卫生服务项目遍布22个省、市及自治区。此外,该等项目中有42个的合约总价值超过1亿元人民币。

截至2018年12月31日,集团有7个在营危险废物处理项目及2个试营危险废物处理项目。于9个项目中,6个从事废物处置项目的处理设施的总设计处理能力为每年25.305万吨,于中国排名第六。其他三个从事回收循环利用项目的处理设施的总设计处理能力为每年34万吨。此外,在国家危险废物名录所列的46种主要危险废物类别中,集团能够处理其中38类。

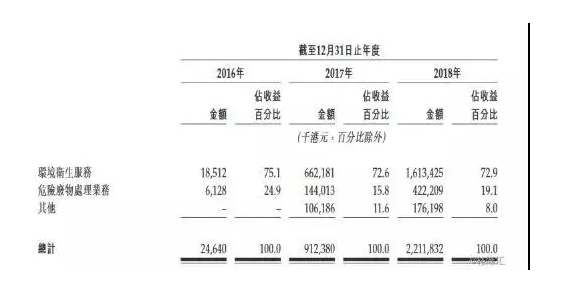

截至2016年、2017年及2018年12月31日止年度,集团持续经营业务的收入分别为2460万港元、9.124亿港元及22.118亿港元;毛利分别为901.4万港元、2.43亿港元、6.16亿港元;持续经营业务的纯利分别为1920万港元、6680万港元及2.159亿港元。

集团预期透过上市继续(1)拓展环境卫生服务及废物处理业务的项目组合;(2)改善资本结构;(3)加强企业管治;及(4)偿还银行借款。就该等目标而言,集团拟将IPO融资所得款项净额用于下列用途:(1)用于发展若干危险废物处理项目;(2)用于就集团预期将于2020年及2021年获得的环境卫生项目购置汽车(如垃圾车及其他卫生车辆);(3)用于偿还现有银行借款;及(4)用于营运资金及一般公司用途。